Taux de rentabilité interne

Le taux de rentabilité interne (TRI) est fréquemment utilisé par les entreprises pour analyser les centres de profit et décider entre les projets d’investissement. Mais cette mesure de budgétisation peut également vous aider à évaluer certains événements financiers dans votre propre vie, comme les hypothèques et les investissements.

Le TRI est le taux d’intérêt (également appelé taux d’actualisation ) qui amènera une série de flux de trésorerie (positifs et négatifs) à une valeur actuelle nette (VAN) de zéro (ou à la valeur actuelle des espèces investies). L’utilisation du TRI pour obtenir la valeur actuelle nette est connue sous le nom de méthode d’analyse des flux de trésorerie actualisés .

Utilisations de TRI

Comme nous l’avons mentionné ci-dessus, le TRI est un outil clé en finance d’entreprise. Par exemple, une société évaluera l’investissement dans une nouvelle usine par rapport à l’extension d’une usine existante en fonction du TRI de chaque projet. Dans un tel cas, chaque nouveau projet d’immobilisations doit produire un TRI qui est supérieur au coût du capital de l’entreprise. Une fois cet obstacle franchi, le projet avec le TRI le plus élevé serait l’investissement le plus sage, toutes choses égales par ailleurs (y compris le risque).

Le TRI est également utile aux entreprises pour évaluer les programmes de rachat d’actions. De toute évidence, si une entreprise alloue un montant substantiel à un rachat de ses actions, l’analyse doit montrer que ses propres actions constituent un meilleur investissement – c’est-à-dire, un TRI plus élevé – que toute autre utilisation des fonds, comme la création de nouveaux points de vente ou acquérir d’autres sociétés.

Complexité de calcul de TRI

La formule du TRI peut être très complexe selon le moment et les écarts dans les montants des flux de trésorerie . Sans ordinateur ni calculatrice financière, le TRI ne peut être calculé que par essais et erreurs.

L’un des inconvénients de l’utilisation du TRI est que tous les flux de trésorerie sont supposés être réinvestis au même taux d’actualisation, bien que dans le monde réel, ces taux fluctueront, en particulier avec les projets à plus long terme. Le TRI peut cependant être utile pour comparer des projets à risque égal, plutôt que comme projection de rendement fixe.

La formule générale du TRI qui comprend la valeur actuelle nette est la suivante:

Un exemple de calcul de TRI

L’exemple le plus simple de calculer un TRI est de le prendre dans la vie de tous les jours: une hypothèque avec des paiements égaux. Supposons un montant hypothécaire initial de 200 000 $ et des paiements mensuels de 1 050 $ pour 30 ans. Le TRI (ou taux d’intérêt implicite) sur ce prêt annuel est de 4,8%.

Étant donné que le flux de paiements est égal et espacé à intervalles réguliers, une autre approche consiste à actualiser ces paiements à un taux d’intérêt de 4,8%, ce qui produira une valeur actuelle nette de 200 000 $. Alternativement, si les paiements sont augmentés à, disons, 1 100 $, le TRI de ce prêt passera à 5,2%.

Voici comment fonctionne la formule ci-dessus pour TRI en utilisant cet exemple:

Le paiement initial (CF 1 ) est de 200 000 $ (un afflux positif)

Les flux de trésorerie ultérieurs (CF 2 , CF 3 , CF n ) sont négatifs 1050 $ (négatifs parce qu’ils sont versés)

Le nombre de paiements (N) est de 30 ans x 12 = 360 paiements mensuels

L’investissement initial est de 200 000 $

Le TRI est de 4,8% divisé par 12 (pour correspondre aux paiements mensuels) = 0,400%

TRI et les intérêts composés

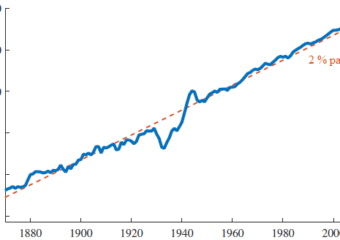

Le TRI est également utile pour démontrer le pouvoir de la composition. Par exemple, si vous investissez 50 $ par mois sur le marché boursier sur une période de 10 ans, cet argent se transformerait en 7 764 $ à la fin des 10 ans avec un TRI de 5%, ce qui est supérieur à l’actuel 10 ans du Trésor ( sans risque ).

En d’autres termes, pour obtenir une valeur future de 7764 $ avec des paiements mensuels de 50 $ par mois pendant 10 ans, le TRI qui ramènera ce flux de paiements à une valeur actuelle nette de zéro est de 5%.

Comparez cette stratégie d’investissement à l’investissement d’un montant forfaitaire: pour obtenir la même valeur future de 7764 $ avec un TRI de 5%, vous devez investir 4714 $ aujourd’hui, contrairement aux 6000 $ investis dans le plan de 50 $ par mois. Ainsi, une façon de comparer les investissements forfaitaires aux paiements dans le temps est d’utiliser le TRI.

TRI et retours sur investissement

L’analyse du TRI peut être utile de plusieurs façons. Par exemple, lorsque les montants de la loterie sont annoncés, saviez-vous qu’un pot de 100 millions de dollars n’est pas réellement 100 millions de dollars? Il s’agit d’une série de paiements qui déboucheront à terme sur un paiement de 100 millions de dollars mais n’équivaut pas à une valeur actuelle nette de 100 millions de dollars.

Dans certains cas, les paiements ou les prix annoncés représentent simplement un total de 100 millions de dollars sur plusieurs années, sans taux d’actualisation présumé. Dans presque tous les cas où un lauréat se voit offrir une option de paiement forfaitaire par rapport à des paiements sur une longue période de temps, le paiement forfaitaire sera la meilleure alternative.

Une autre utilisation courante du TRI est le calcul du rendement des portefeuilles, des fonds communs de placement ou des actions individuelles. Dans la plupart des cas, le rendement annoncé inclura l’hypothèse que tout dividende en espèces est réinvesti dans le portefeuille ou les actions. Par conséquent, il est important d’examiner les hypothèses lors de la comparaison des rendements de divers investissements.

Que se passe-t-il si vous ne souhaitez pas réinvestir les dividendes , mais que vous en avez besoin comme revenu une fois payé? Et si les dividendes ne sont pas supposés être réinvestis, sont-ils versés ou sont-ils laissés en espèces? Quel est le rendement supposé de l’argent? Le TRI et d’autres hypothèses sont particulièrement importants pour des instruments comme les polices d’assurance vie entière et les rentes , où les flux de trésorerie peuvent devenir complexes. Reconnaître les différences dans les hypothèses est le seul moyen de comparer les produits avec précision.

Et pour finir…

Étant donné que le nombre de méthodes de négociation, de plans d’investissement alternatifs et de catégories d’actifs financiers a augmenté de façon exponentielle au cours des dernières années, il est important de connaître le TRI et la façon dont le taux d’actualisation présumé peut modifier les résultats, parfois de manière spectaculaire.

De nombreux logiciels de comptabilité incluent désormais une calculatrice prenant en charge le TRI, tout comme Excel et d’autres programmes. Une bonne alternative pour certains est la bonne vieille calculatrice financière HP 12c.