Différence entre financement par actions et financement par emprunt

La plupart des entreprises utilisent une combinaison de financement par emprunt et par actions, mais le financement par actions présente certains avantages distincts par rapport au financement par emprunt. Le principal d’entre eux est que le financement par actions ne comporte aucune obligation de remboursement et fournit un fonds de roulement supplémentaire qui peut être utilisé pour faire croître une entreprise.

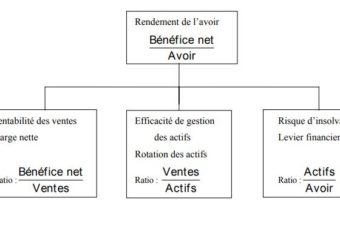

Les entreprises ont généralement le choix de rechercher un financement par emprunt ou par actions. Le choix dépend souvent de la source de financement la plus facilement accessible pour l’entreprise, de ses flux de trésorerie et de l’importance du maintien du contrôle de l’entreprise pour ses principaux propriétaires. Le ratio dette / capitaux propres montre quelle part du financement d’une entreprise est fournie proportionnellement par la dette et les capitaux propres.

Financement par actions

Le principal avantage du financement par actions est qu’il n’y a aucune obligation de rembourser l’argent acquis par son intermédiaire. Bien sûr, les propriétaires d’une entreprise veulent qu’elle réussisse et procurent aux investisseurs en actions un bon retour sur investissement, mais sans paiements ni frais d’intérêt comme c’est le cas avec le financement par emprunt.

Le financement par actions ne fait peser aucune charge financière supplémentaire sur l’entreprise. Puisqu’il n’y a aucun paiement mensuel requis associé au financement par actions, la société dispose de plus de capital disponible pour investir dans la croissance de l’entreprise . Mais cela ne signifie pas qu’il n’y a aucun inconvénient au financement par actions.

En fait, l’inconvénient est assez important. Afin de gagner du financement, vous devrez donner à l’investisseur un pourcentage de votre entreprise. Vous devrez partager vos bénéfices et consulter vos nouveaux partenaires chaque fois que vous prendrez des décisions affectant l’entreprise. La seule façon d’éliminer les investisseurs est de les racheter, mais cela coûtera probablement plus cher que l’argent qu’ils vous ont donné à l’origine.

Financement par emprunt

Appelé aussi financement par endettement, le financement par emprunt s’accompagne parfois de restrictions sur les activités de l’entreprise qui peuvent l’empêcher de profiter d’opportunités en dehors du domaine de son cœur de métier. Les créanciers considèrent favorablement un ratio d’endettement relativement faible, qui profite à l’entreprise si elle a besoin d’accéder à un financement par emprunt supplémentaire à l’avenir.

Les avantages du financement par emprunt sont nombreux. Premièrement, le prêteur n’a aucun contrôle sur votre entreprise. Une fois que vous avez remboursé le prêt, votre relation avec le financier prend fin. Ensuite, les intérêts que vous payez sont déductibles d’impôt . Enfin, il est facile de prévoir les dépenses car les remboursements de prêts ne fluctuent pas.

L’inconvénient du financement par emprunt est très réel pour quiconque a de la dette. La dette est un pari sur votre capacité future à rembourser le prêt.

Que se passe-t-il si votre entreprise traverse une période difficile ou que l’économie, une fois de plus, subit une crise? Que se passe-t-il si votre entreprise ne croît pas aussi rapidement ou aussi bien que vous le pensiez? La dette est une dépense et vous devez payer des dépenses régulièrement. Cela pourrait compromettre la capacité de croissance de votre entreprise.

Enfin, bien que vous puissiez être une SARL ou une autre entité commerciale qui assure une certaine séparation entre les fonds de l’entreprise et les fonds personnels, le prêteur peut toujours vous demander de garantir le prêt avec les actifs financiers de votre famille.

Retenons

- Le principal avantage du financement par actions est qu’il n’y a aucune obligation de rembourser l’argent acquis par son intermédiaire.

- Le financement par actions ne fait peser aucune charge financière supplémentaire sur l’entreprise, cependant, l’inconvénient est assez important.

- Les créanciers considèrent favorablement un ratio d’endettement relativement faible, qui profite à l’entreprise si elle a besoin d’accéder à un financement par emprunt supplémentaire à l’avenir.