Quelle est la différence entre risque financier et risque commercial?

Le risque financier et le risque commercial sont deux types différents de signes avant-coureurs que les investisseurs doivent examiner lorsqu’ils envisagent de faire un investissement. Le risque financier fait référence à la capacité d’une entreprise à gérer sa dette et son levier financier , tandis que le risque commercial fait référence à la capacité de l’entreprise à générer des revenus suffisants pour couvrir ses dépenses opérationnelles.

Une autre façon de voir la différence consiste à considérer le risque financier comme le risque qu’une entreprise puisse faire défaut sur ses dettes et le risque commercial comme le risque que l’entreprise ne soit pas en mesure de fonctionner comme une entreprise rentable.

Retenons

- Le risque financier concerne la façon dont une entreprise utilise son levier financier et gère son endettement.

- Le risque commercial concerne la capacité d’une entreprise à réaliser suffisamment de ventes et de revenus pour couvrir ses dépenses et réaliser des bénéfices.

- Avec le risque financier, on craint qu’une entreprise ne rembourse ses dettes.

- Avec le risque commercial, la crainte est que l’entreprise ne puisse pas fonctionner comme une entreprise rentable.

Risque financier

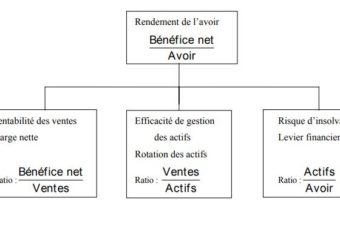

Le risque financier d’une entreprise est lié à l’utilisation par l’entreprise du levier financier et du financement par emprunt, plutôt qu’au risque opérationnel de faire de l’entreprise une entreprise rentable.

Le risque financier concerne la capacité d’une entreprise à générer des flux de trésorerie suffisants pour pouvoir effectuer des paiements d’intérêts sur le financement ou respecter d’autres obligations liées à la dette. Une entreprise dont le niveau de financement par emprunt est relativement plus élevé comporte un niveau de risque financier plus élevé, car il y a une plus grande possibilité que l’entreprise ne soit pas en mesure de respecter ses obligations financières et devienne insolvable.

Certains des facteurs qui peuvent influer sur le risque financier d’une entreprise sont les variations des taux d’intérêt et le pourcentage global de son financement par emprunt. Les entreprises disposant de plus grands montants de financement par actions sont en meilleure position pour gérer leur fardeau de la dette. L’un des principaux ratios de risque financier que les analystes et les investisseurs considèrent pour déterminer la solidité financière d’une entreprise est le ratio dette/fonds propres, qui mesure le pourcentage relatif de financement par emprunt et par fonds propres.

Ratio d’endettement/capitaux propres = total du passif/capitaux propres

Le risque de change fait partie du risque financier global pour les entreprises qui effectuent une part importante de leurs activités à l’étranger.

Risque commercial

Le risque commercial fait référence à la viabilité de base d’une entreprise – la question de savoir si une entreprise sera en mesure de réaliser suffisamment de ventes et de générer des revenus suffisants pour couvrir ses dépenses opérationnelles et réaliser des bénéfices. Alors que le risque financier concerne les coûts de financement, le risque commercial concerne toutes les autres dépenses qu’une entreprise doit couvrir pour rester opérationnelle et fonctionner. Ces dépenses comprennent les salaires, les coûts de production, le loyer des installations et les frais de bureau et d’administration.

Le niveau de risque commercial d’une entreprise est influencé par des facteurs tels que le coût des marchandises, les marges bénéficiaires, la concurrence et le niveau global de la demande pour les produits ou services qu’elle vend.

Considérations particulières

Le risque commercial est souvent classé en risque systématique et risque non systématique. Le risque systématique fait référence au niveau général de risque associé à toute entreprise commerciale, le risque de base résultant de la fluctuation des conditions économiques, politiques et du marché. Le risque systématique est un risque commercial inhérent sur lequel les entreprises ont généralement peu de contrôle, autre que leur capacité à anticiper et à réagir aux conditions changeantes.

Cependant, le risque non systématique fait référence aux risques liés à l’activité spécifique dans laquelle une entreprise est engagée. Une entreprise peut réduire son niveau de risque non systématique grâce à de bonnes décisions de gestion concernant les coûts, les dépenses, les investissements et le marketing. Le levier d’exploitation et les flux de trésorerie disponibles sont des mesures que les investisseurs utilisent pour évaluer l’efficacité opérationnelle et la gestion des ressources financières d’une entreprise.